Kur investuoti 10000 eurų: tingiausia investavimo strategija

Informacja atnaujinta: 2026 26 vasario

Straipsnį parašė žmogus

Pradedančiajam investuotojui gali atrodyti, jog investavimas yra daug laiko ir pastangų reikalaujantis užsiėmimas. Tačiau investuoti galima pasyviai ir tingiai! Netikite? Žemiau apžvelgiame vieną iš investavimo strategijų, vadinamą „tinginio portfeliu“. Šios strategijos esmė nėra būti tinginiu, bet pasyviai investuoti į keletą diversifikuotų biržoje prekiaujamų fondų (angl. ETFs – exchange traded funds), kuriuos reikėtų peržiūrėti tik kartą per metus. Ši Financial Lithuanians aptariam strategija gali būti tinkama daugeliui investuotojų, kurie siekia rasti pasyvią ir ilgalaikę investavimo strategiją, generuojančią grąžą be nuolatinės priežiūros.

Pagrindiniai straipsnio akcentai:

Ilgalaikis tikslas: Tai patikimas būdas pradedantiesiems ir užimtiems profesionalams nuosekliai kaupti kapitalą 10-ies ir daugiau metų perspektyvoje.

Pasyvus požiūris: 10 000 eurų investavimas neprivalo būti sudėtingas – „tinginio portfelio“ strategija leidžia auginti turtą be kasdienio streso.

Plati diversifikacija: Portfelis išskaidomas į pasaulinius bei JAV akcijų ir obligacijų ETF fondus, taip siekiant optimalaus rizikos ir grąžos santykio.

Minimalios laiko sąnaudos: Strategija paremta principu „investuok ir pamiršk“ – pakanka atlikti investicijų rebalansavimą vos vieną kartą per metus.

Maži kaštai: Investuojant į ETF fondus, išvengiama didelių aktyvaus valdymo mokesčių, todėl jums lieka didesnė uždirbto pelno dalis.

Kaip veikia „tinginio portfelis”?

„Tinginio portfelis” remiasi principu „investuok ir pamiršk“, leidžiančiu laikytis pasirinktų investicijų ilgą laiko tarpą. Pagrindiniai šio portfelio privalumai yra diversifikacija, sąlyginai maži investicijų mokesčiai ir lengva priežiūra. Kaip tai pasiekiama? Tingų portfelį dažniausiai sudaro tiek akcijų, tiek obligacijų ETF fondai, tokiu būdu sumažinant riziką ir diversifikuojant investicijas. Jei nutiktų taip, kad akcijų kainos kristų, pamatytume didėjančią obligacijų kainą, kas atsvertų mūsų riziką.

Į tokį portfelį įtraukti akcijų ETF dažniausiai apima visą pasaulį arba didelius sektorius, pvz., 500 didžiausių JAV kompanijų, taip dar labiau diversifikuojant mūsų investicijas. Tokie fondai automatiškai seka tam tikrą rinkos segmentą ir dažniausiai kainuoja mažiau nei aktyviai valdomi fondai.

Na ir kaip dar vienas papildomas privalumas, „tinginio portfelis“ taip pat nereikalauja daug priežiūros. Viskas, ką reikia padaryti, yra perbalansuoti portfelį, ką galima atlikti tik kartą per metus. Kiekvienas ETF užims tam tikrą procentą mūsų portfelyje, ir atsižvelgus į situaciją, turime peržiūrėti šį ETF santykį ir, jei reikia, jį pakoreguoti. Detaliau paaiškiname žemiau.

Kaip paskirstyti tingų portfelį?

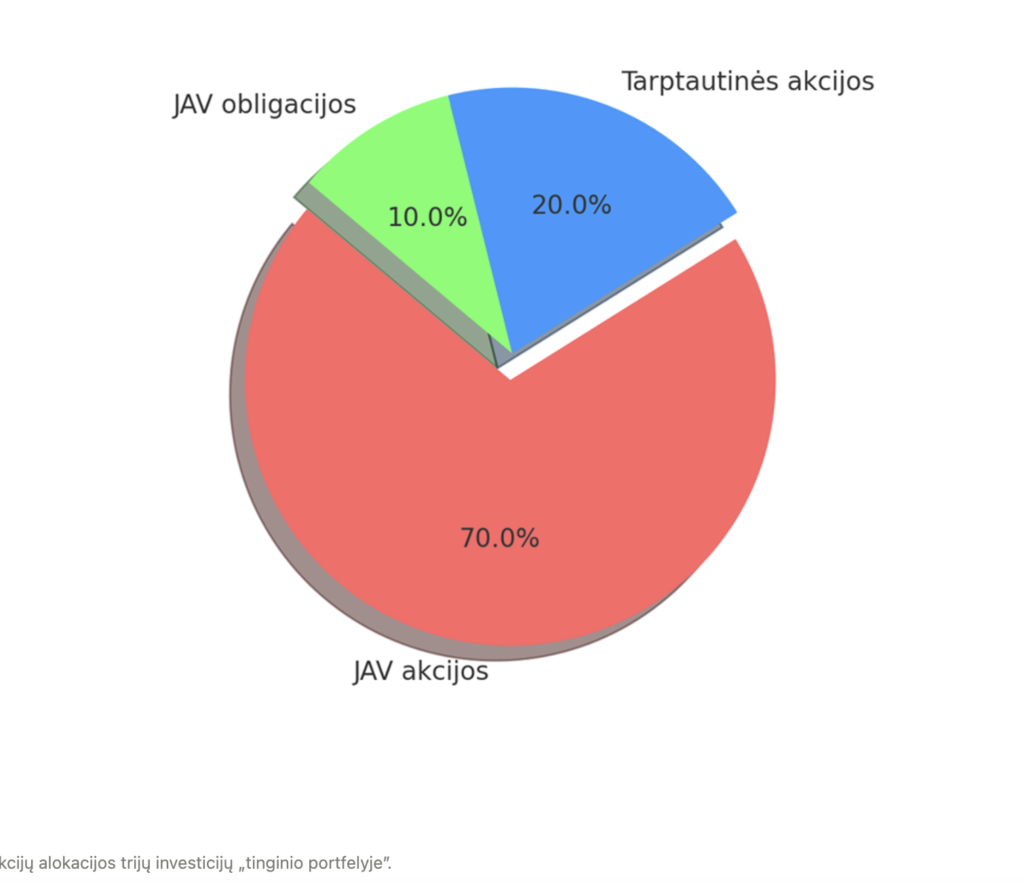

Galima rasti keletą populiarių variantų, kurie gali būti sudaryti iš vienos, dviejų, trijų ar net keturių investicijų. Kombinacijos ir akcijų alokacijos taip pat gali skirtis, pavyzdžiui, tik viso pasaulio akcijos ir obligacijos, konkretaus sektoriaus, tarkime, JAV akcijos, viso pasaulio akcijos ir obligacijos ir t.t. Tačiau vienas populiariausių metodų yra trijų investicijų portfelis, kurį sudaro JAV akcijos, tarptautinės akcijos ir JAV obligacijos, paskirstytos santykiu 70%, 20%, 10%.

Kodėl tokia portfelio sudėtis gali būti naudinga?

Pasirinkus ETF, sekančius JAV rinką, investuojame į vieną stipriausių pasaulio ekonomikų, įveikusią ne vieną krizę. Tai leidžia pasinaudoti ilgalaikiu Amerikos ekonomikos augimu. Na, o riziką sumažiname investuodami į viso pasaulio akcijas, jei visgi Amerikos akcijoms nesisektų taip gerai, kaip tikėtasi.

Tačiau verta turėti omenyje, jog ilguoju laikotarpiu akcijos lenkia obligacijas, o JAV akcijų grąžos rodikliai yra geresni nei likusio pasaulio. Pavyzdžiui, nuo 1992 m. iki 2024 m. JAV akcijų rinka vidutiniškai augo apie 10% per metus, palyginti su pasaulinės akcijų rinkos augimu apie 8% [šaltinis]. Todėl ir pirminis portfelio paskirstymas yra daugiausia orientuotas į JAV akcijas.

Ar toks investicinis santykis laikomas visada?

Investicinį portfelio paskirstymą galima keisti atsižvelgiant į amžių ir besikeičiančius poreikius. Kuo vyresni esate, tuo daugiau savo portfelio galite perbalansuoti į obligacijas ar kitas konservatyvesnes investicijas. Viena iš konservatyvesnių taisyklių, kuria galima pasinaudoti skaičiuojant, kiek procentų obligacijų galima būtų įsigyti, yra iš savo amžiaus atimti 10. Pavyzdžiui, jei jums yra 30 metų, tuomet 20% savo portfelio galite skirti obligacijoms. Idėja yra ta, kad artėjant pensijai norite mažinti riziką, susijusią su akcijomis, ir daugiau investuoti į saugesnes bei labiau garantuotas investicijas.

Praktinis pavyzdys

Pateiksime pavyzdį, kaip veiktų trijų ETF portfelis, norint maksimaliai jį diversifikuoti, laikantis „tingaus“ principo.

Tarkime, kasmet į savo portfelį norime investuoti 10,000 EUR. Pirmais metais į JAV akcijas sudedame 7,000 EUR, į JAV obligacijas – 2,000 EUR, o į likusio pasaulio akcijas – 1,000 EUR. Po metų matome, jog JAV akcijos pakilo 5%, JAV obligacijos nukrito 10%, o likusio pasaulio akcijos pakilo 2%. Nauja portfelio vertė būtų tokia:

JAV akcijos: 7,000 EUR * 1.05 = 7,350 EUR

JAV obligacijos: 2,000 EUR * 0.90 = 1,800 EUR

Likusio pasaulio akcijos: 1,000 EUR * 1.02 = 1,020 EUR

Iš viso, po metų, mūsų portfelio vertė būtų 10,170 EUR. Pasikeitė ir mūsų portfelio balansas: dabar 72%, 18% ir 10%, nors siekėme laikyti 70%, 20% ir 10%. Todėl turime rebalansuoti portfelį su sekančiais 10,000 EUR, kuriuos investuosime.

Paimkime portfelio sumą: 10,170 EUR + nauji 10,000 EUR = 20,170 EUR. Šią sumą padauginsime pagal norimus santykius, kad matytume, kokią naują sumą turime pasiekti su kiekvienu ETF.

JAV akcijos: 20,170 EUR * 0.70 = 14,119 EUR

JAV obligacijos: 20,170 EUR * 0.20 = 4,034 EUR

Likusio pasaulio akcijos: 20,170 EUR * 0.10 = 2,017 EUR

| Investicija | Pradinė suma (EUR) | Pradinė alokacija (%) | Suma po metų (EUR) | Alokacija po metų (%) | Nauja suma po papildomos investicijos (EUR) | Nauja alokacija (% |

|---|---|---|---|---|---|---|

| JAV akcijos | 7,000 | 70 | 7,350 | 72 | 14,119 | 70 |

| JAV obligacijos | 2,000 | 20 | 1,800 | 18 | 4,034 | 20 |

| Likusio pasaulio akcijos | 1,000 | 10 | 1,020 | 10 | 2,017 | 10 |

Kurios specifinius ETF galėtume pasirinkti tokiam portfeliui? *

70% JAV akcijų galėtų sudaryti Vanguard S&P 500 UCITS ETF (tikeris VUAA), kuris:

- Seka 500 didžiausių JAV kompanijų

- Automatiškai reinvestuoja dividendus, tokiu būdu didinant jūsų investiciją

- Pasiekiamas mažomis sumomis, vienos akcijos kaina šiuo metu siekia apie 100 USD

- Yra tinkamas ilgalaikėms investicijoms – yra buvę ir krizinių, ir puikaus augimo periodų

20% JAV obligacijų galėtų sudaryti toks fondas kaip iShares $ Treasury Bond 20+yr UCITS ETF (tikeris IDTL):

- Seka ilgalaikes JAV obligacijas, turinčias 20 metų ir ilgesnį terminą

- Tinkamas ilgalaikėms investicijoms, nes ilgainiui obligacijos gali suteikti stabilų pajamų srautą

- Veikia kaip „mini stabilizatorius“, mažinantis portfelio svyravimus

- Pasiekiamas mažomis sumomis, vienos akcijos kaina šiuo metu siekia apie 4 USD

- Šis fondas išmoka dividendus, kurie gali būti naudojami papildomoms investicijoms arba pajamoms generuoti

10% Pasaulio akcijų (be JAV) galėtų sudaryti toks fondas kaip Vanguard FTSE All-World ex-US UCITS ETF (tikeris VEU):

- Seką pasaulio akcijas išsivysčiusiose ir besivystančiose rinkose, išskyrus JAV

- Suteikia diversifikaciją, investuojant į įvairių šalių kompanijas

- Vienos akcijos kaina šiuo metu siekia apie 60 USD

- Šis fondas taip pat išmoka dividendus, kurie gali būti reinvestuoti arba naudojami kaip pajamos

** Tai nėra rekomendacija, tik galimi pavyzdžiai – asmeniškai įvertinkite pasirinktas investicijas.

Kokiam investuotojui tinka „tinginio portfolio” strategija?

„Tinginio portfelio“ strategija tinka daugeliui investuotojų dėl savo paprastumo ir efektyvumo. Ši strategija gali būti ypač tinkama:

Pradedantiesiems investuotojams: Kadangi ši strategija yra lengvai suprantama ir nereikalauja daug laiko, ji yra puikus pasirinkimas pradedantiesiems. Portfelio paskirstymas į keletą ETF fondų suteikia gerą diversifikaciją ir sumažina riziką, palyginus su investavimu į pavienes akcijas.

Užimtiems profesionalams: Investuotojai, neturintys laiko aktyviai valdyti savo portfelio, gali pasinaudoti šia strategija, nes ją galima prižiūrėti minimaliai, pavyzdžiui, atliekant portfelio rebalansavimą kartą per metus.

Ilgalaikiams investuotojams: Ši strategija yra tinkama tiems, kurie siekia ilgalaikio turto augimo ir yra pasiruošę investuoti savo lėšas ilgam (dažniausiai 10 ir daugiau metų). Tokiu būdu diversifikuotas portfelis padės išlaikyti stabilų investicijų augimą.

Investuotojams, norintiems sumažinti investavimo kaštus: Pasirinkus ETF fondus, kurie paprastai turi mažesnius valdymo mokesčius nei aktyviai valdomi fondai, galima sumažinti investavimo kaštus ir taip padidinti bendrą investicinę grąžą.

Dažniausiai užduodami klausimai (DUK):

Ar 10 000 eurų yra pakankama suma pradėti investuoti?

Tikrai taip. 10 000 eurų yra pakankamai didelė suma, leidžianti sukurti gerai diversifikuotą portfelį (pavyzdžiui, padalinti ją į akcijų ir obligacijų ETF fondus). Pradėjus nuo šios sumos ir palikus ją sudėtinių palūkanų augimui ilguoju laikotarpiu, galima pasiekti reikšmingų finansinių rezultatų.

Kokios grąžos galiu tikėtis investavęs 10 000 eurų?

Istoriškai pasaulinės akcijų rinkos ilguoju laikotarpiu generuoja apie 7–10 % vidutinę metinę grąžą (prieš infliaciją). Vadinasi, investavę 10 000 eurų į pasaulio ar JAV akcijas, vidutiniškai per metus galite tikėtis apie 700–1000 eurų prieaugio. Tačiau svarbu atsiminti, kad rinkos svyruoja, ir vienais metais grąža gali būti neigiama, o kitais – viršyti 15 ar 20 %.

Ar geriau visus 10 000 eurų investuoti iš karto, ar dalimis?

Yra dvi pagrindinės strategijos. Pirmoji – visos sumos investavimas iš karto (angl. Lump Sum), kuri istoriškai dažniau atneša didesnę grąžą, nes pinigai rinkoje praleidžia daugiau laiko. Antroji – investavimas dalimis (angl. Dollar-Cost Averaging), kai 10 000 eurų padalinate, pavyzdžiui, į 10 mėnesių po 1 000 eurų. Pastarasis būdas yra psichologiškai lengvesnis pradedantiesiems, nes apsaugo nuo baimės investuoti viską prieš pat galimą rinkos kritimą.

Kokie mokesčiai taikomi investicijų pelnui Lietuvoje?

Lietuvoje pajamoms iš investicijų (vertybinių popierių pardavimo pelnui ir palūkanoms) yra taikoma 500 eurų neapmokestinamojo dydžio lengvata. Tai reiškia, kad per metus uždirbtas pelnas iki 500 eurų nėra apmokestinamas. Suma, viršijanti 500 eurų, yra apmokestinama 15 % gyventojų pajamų mokesčiu (GPM). Dividendams 500 eurų lengvata netaikoma – jie apmokestinami 15 % tarifu iš karto (priklausomai nuo šalies, kurioje registruotas fondas ar įmonė).

Išvados

„Tinginio portfelio“ strategija gali būti puikus pasirinkimas daugeliui investuotojų dėl savo paprastumo, efektyvumo ir mažų kaštų. Ji leidžia diversifikuoti investicijas, sumažinant riziką ir išlaikant stabilų augimą per ilgą laiką. „Tinginio portfelis“ nereikalauja daug laiko ir pastangų, todėl yra tinkamas tiek pradedantiesiems, tiek ilgalaikiams investuotojams, siekiantiems pasyvesnių investicijų. Tad toks portfelis gali būti puiki pradžia arba papildymas jau esamam investiciniam planui.

Pamatyk, išgirsk, suprask

Ši interneto svetainė ir joje esantis turinys yra skirtas tik informaciniams bei edukaciniams tikslams – tai nėra investavimo rekomendacijos, taip pat tai jokiu būdu nėra vertybinių popierių pirkimo/pardavimo siūlymas, mes neteikiame ir nesiūlome investicijų konsultavimo paslaugų. Informacija šioje svetainėje, straipsniai, vaizdo medžiaga, nuorodos ar bet koks kitas turinys, ar pareiškimai dėl prekybos rinkų ar kitos finansinės informacijos yra gaunami iš šaltinių, kurie, mūsų nuomone, yra patikimi, tačiau neužtikrina ir negarantuoja šios informacijos savalaikiškumo ar tikslumo. Niekas šioje svetainėje neturėtų būti suprantama taip, kad būtų galima tvirtinti ar pareikšti, jog ankstesni rezultatai yra būsimų rezultatų rodiklis. Mes neatsakome už nuostolius ar bet kokias klaidas, dėl netikslumų, nepaisant priežasties, ar savalaikiškumo trūkumo, ar už bet kokį jų perdavimo vartotojui vėlavimą ar pertraukimą. Nėra jokių pateiktų ar numanomų tikslumo, ar rezultatų, gautų iš bet kokios informacijos, paskelbtos šioje ar bet kokioje susijusioje svetainėje, garantijų.

Šioje svetainėje pateikta informacija nėra skirta teikti kokius nors siūlymus, raginti, kviesti ar įsipareigoti pirkti, prenumeruoti, teikti ar parduoti vertybinius popierius, paslaugas ar produktus ar teikti rekomendacijas, kuriomis šios svetainės lankytojai turėtų pasikliauti priimant sprendimus susijusius su finansiniais, vertybinių popierių, investavimo ar kitokiais klausimais. Šios svetainės lankytojai raginami prieš priimdami bet kokius investavimo ar finansinius sprendimus ar pirkdami bet kokias finansines, ar su investicijomis susijusias paslaugas ar produktus, ar vertybinius popierius, kreiptis į savo asmeninius, finansinius, teisinius ir kitus patarėjus.

Šioje svetainėje esanti informacija pateikiama bendrai informacijai, nėra išsami ir nebuvo parengta jokiam kitam tikslui. Šioje svetainėje esančią informaciją turėtų peržiūrėti tik asmenys, kuriems pagal galiojančius įstatymus ar norminius reikalavimus leidžiama gauti tokią informaciją. Mes neprisiimame jokios atsakomybės už bet kokios čia pateikiamos informacijos tikslumą ar išsamumą arba jos praleidimą, jei ji nebuvo įtraukta, arba bet kokią informaciją, kurią pateikė ar praleido trečioji šalis. Visa informacija gali būti keičiama be išankstinio įspėjimo. Informacija gali apimti perspektyvius teiginius, paremtus dabartinėmis mūsų nuomonėmis, lūkesčiais ir prognozėmis. Mes neprisiimame įsipareigojimo atnaujinti ar taisyti bet kokius ateities pareiškimus. Faktiniai rezultatai gali iš esmės skirtis nuo tų, kurie numatyti į ateitį žvelgiančiuose pareiškimuose.

Jūsų patogumui mes taip pat galime pateikti nuorodas į trečiųjų šalių valdomas interneto svetaines. Kadangi mes nekontroliuojame tokių svetainių ir jose esančio turinio, mes nesame atsakingi už šių svetainių ir jų turinio prieinamumą.

Interneto svetainės naudojimui ir prieigai prie jos ir joje esančios informacijos, medžiagos ir kito turinio, taikomos naudojimosi interneto svetaine taisyklės.

Rodyti daugiau